Быки и медведи

Быки против медведей - замеряем настрой рынка. Схвати быка за рога, а медведя за...

- 22 октября 2024, 12:22

- |

На связи команда «Финам AI-скринер», и мы вернулись с новой фишкой: быки против медведей. Быки — держатели длинных позиций (лонгов), медведи — держатели коротких позиций (шортов). Наша цель была довольно простой — на основе анализа поведения быков и медведей (клиентов «Финама») сделать вывод о настроении участников рынка и динамике этого настроения.

Настрой определяется как сильный, нарастающий или нейтральный (практически нейтральный с небольшим уклоном в ту или иную сторону). В инструментах, где разрешены короткие позиции, объемы лонгов составляют, как правило, не менее 90% объемов всех позиций, шортов, соответственно, не более 10%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

После небольшой коррекции рынок снова пойдет вверх! Причины роста я указал в статье.

- 16 марта 2023, 22:05

- |

Ранее в обзорах я называл несколько факторов роста:

1) Дисконт на нефть марки URALS сокращается. Бакс стоит дорого.

2) Среднерочный нисходящий тренд, под которым мы торговались год – ПРОБИТ.

Сейчас к этим факторам стоит ещё добавить:

3) Начало дивидендного сезона. Ожидания дивов yже двигают многие акции 2го эшелона, но скоро и в первом про это заговорят.

Помимо всего прочего, Россия смогла адаптироваться к санкциям и даже диверсифицировать поставки нефтепродуктов в их условиях.

☝️Ещё один позитивный фактор для нашей нефтяники. Писали о нём в PROFIT Global.

‼️Однако локально сформировалась дивергенция и мы уже начали её отработку! Если у вас нет среднесрочных позиций по РФ рынку, то их будет возможность подобрать от 2250 п.

Такие дела, Друзья! Среднесрочные позиции держим, ждём роста! На 2250 возможно что-то подкупим.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Что Пишут в Учебниках Про Спекулянтов и Рынок Акций

- 21 января 2023, 12:49

- |

«Медведи» — санитары леса Биржи. Они сильно рискуют, открывая короткие позиции, но тем самым создают более объективные рыночные цены. Представьте, что на рынке можно заработать только игрой на повышение — быки запросто могут невольно создать мыльный пузырь.

Хотя, частные трейдеры в 2020-м нашли способ разгонять и маржинальные бумаги, всё таки, если акцию дают в шорт, её цена ближе к адекватной оценке.

+

Спекулянт — поставщик ликвидности. Именно за это он получает «премию», что даёт возможность одним скорее избавиться от актива, другим скорее купить по лучшей цене. Представьте, каким был бы стакан в неликвидных облигациях без спекулянтов?

Это мои мысли, а вот что написано про Спекулянтов в учебнике Класа Эклунда:

( Читать дальше )

Октябрь сможет дать быкам по рогам? - ОПРОС

- 01 октября 2021, 09:49

- |

Октябрь сможет дать быкам по рогам? - ОПРОС

Как говорил известный Марк Твен, «Октябрь – один из особенно опасных месяцев в году для спекуляции акциями. Остальные опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.»

Октябрь — сложный месяц для фондового рынка. Это суеверие родилось в США, где октябрь крупно «нахлобучивал» биржу как минимум 3 раза (1907, 1929 и 1987).

Тем не менее, давайте рассмотрим сухие факты. Вчера завершился сентябрь, а с ним и 3-й квартал.

Теперь мы можем считать месячную «свечку» по iMOEX завершенной. Далее, рассмотрим все месячные свечки за последние полтора года (с апреля 2020).

Мы видим абсолютно четкий, непререкаемый тренд: любые 2 светлых свечи («растущих») подряд приводят на следующий месяц к «нерастущей» свече:

Надеюсь, что на диаграмме всё видно четко. Если не верите, то откройте месячный график в своем торговом терминале.

Как вы считаете, октябрь сможет дать быкам по рогам?

Внимание: спрашиваю исключительно про фондовый рынок РФ.

Прошу также не забывать лайкнуть пост, иначе голосование может оказаться нерепрезентативным...

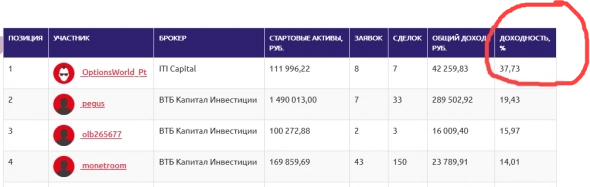

Равновесие (equilibrium) на рынке

- 19 сентября 2021, 12:06

- |

Прочитайте. не пожалеете.

Равновесие реально существует, даже на примере итогов первого дня ЛЧИ

Hi

Low

( Читать дальше )

почему растут и иногда падают рынки

- 16 сентября 2021, 08:25

- |

Замедление Китая, инфляция в США 5,3%- 5,4% годовых, ухудшение потребительских настроений в США и Европе, «компании — зомби» (это — компании, у которых прибыль ниже, чем затраты на обслуживание кредитов), P/E индекса S&P500 около 40 при среднем историческом значении 16, рекорды индикатора Баффета и многое другое — на это не обращают внимание.

Как говорится, «бабло побеждает зло».

ФРС продолжает QE, Пауэлл «лепит горбатого» про временность инфляции, долгосрочно 0 ставки в США и Европе — это главная причина роста.

А ещё тренд может сломаться по политическим причинам (например, дополнительный налог на металлургов в России: инсайдеры заранее знали).

Написано много умных книг про дивергенции в ТА, широту рынка и т.п. — почти ничего это не работает

(рынок может расти на небольшом количестве акций, как у нас сейчас на ГАЗПРОМе, например: вес Газпрома в индексе Мосбиржи уже более 17%).

В США рынок долго рос на FAANG (Фейсбук, Амазон, Apple, Netflix и Google).

( Читать дальше )

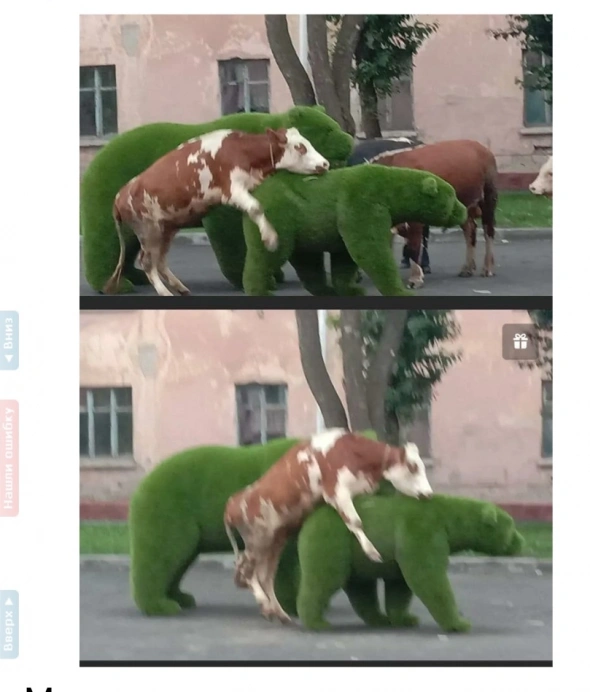

Быки и медведи

- 11 августа 2021, 09:23

- |

В центре кузбасского города быки изнасиловали искусственного медведя.

Паттерн быки насилуют медведей. К какому рыночному инструменту применить?

Есть мнения?

Схватка быков и медведей вновь в разгаре. Коррекция на всех фондовых рынках началась.

- 15 апреля 2020, 22:49

- |

Быки и медведи в России

- 23 апреля 2018, 10:25

- |

Многие спекулянты, на самом деле, имеют политические убеждения и согласно им в долгосрочном тренде либо быки на рынке, либо медведи. Те, кто не заморачивается политикой и верит в силу рынка, обычно играет в основном акциями частных компаний, негосударственных.

Если ты уверен в политике Путина, то ты биржевой бык. Если ты сомневаешься в политике Путина, то ты медведь.

И хоть как играй согласно графикам и согласно ТА, но в самые ответственные моменты ты будешь склоняться в своих решениях именно согласно своим политическим убеждениям.

Много игроков убеждённых путинцев пало на биржевом рынке, будучи убеждёнными в значительном росте Газпрома и Россетей. Светлая память путинским быкам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал